Schenkung § Definition, Übergabe & Gegenleistungen

Bei der Schenkung in Österreich handelt es sich um eine Verpflichtung des Geschenkgebers, dem Beschenkten einen Vermögenswert – wie beispielsweise Immobilien, Grundstücke, Autos, Häuser usw. – unentgeltlich zu übergeben. Hierfür ist die Erstellung eines Schenkungsvertrags bei einem spezialisierten Anwalt für Erbrecht unbedingt notwendig. Im folgenden Beitrag werden alle wichtigen Punkte zum Thema Schenkungen in Österreich ausführlich behandelt. Erfahren Sie alles über die Schenkung Meldepflicht, die Schenkung Grunderwerbssteuer sowie zur Schenkung von Grundstücken, Häusern und sonstigen Immobilien.

- Lesezeit: 7 Minuten

- 13 Leser fanden diesen Artikel hilfreich.

Erbrechtsinfo Redaktion

- 1. Ort in Suchfeld eingeben

- 2. Anwaltsprofile vergleichen

- 3. Anwalt auswählen

- 4. Unverbindliche Anfrage stellen

- Mit einer Schenkung zu Lebzeiten lässt sich in Österreich die gesetzliche Erbfolge vorwegnehmen. Ein gesetzlich bestimmter Personenkreis hat bei der gesetzlichen Erbfolge Anrecht auf einen bestimmten Teil des Erbes, den Pflichtteil.

- Schenkungen bieten sich vor allem an, um Erbstreitigkeiten vorzubeugen.

- Die Schenkungssteuer wurde in Österreich abgeschafft.

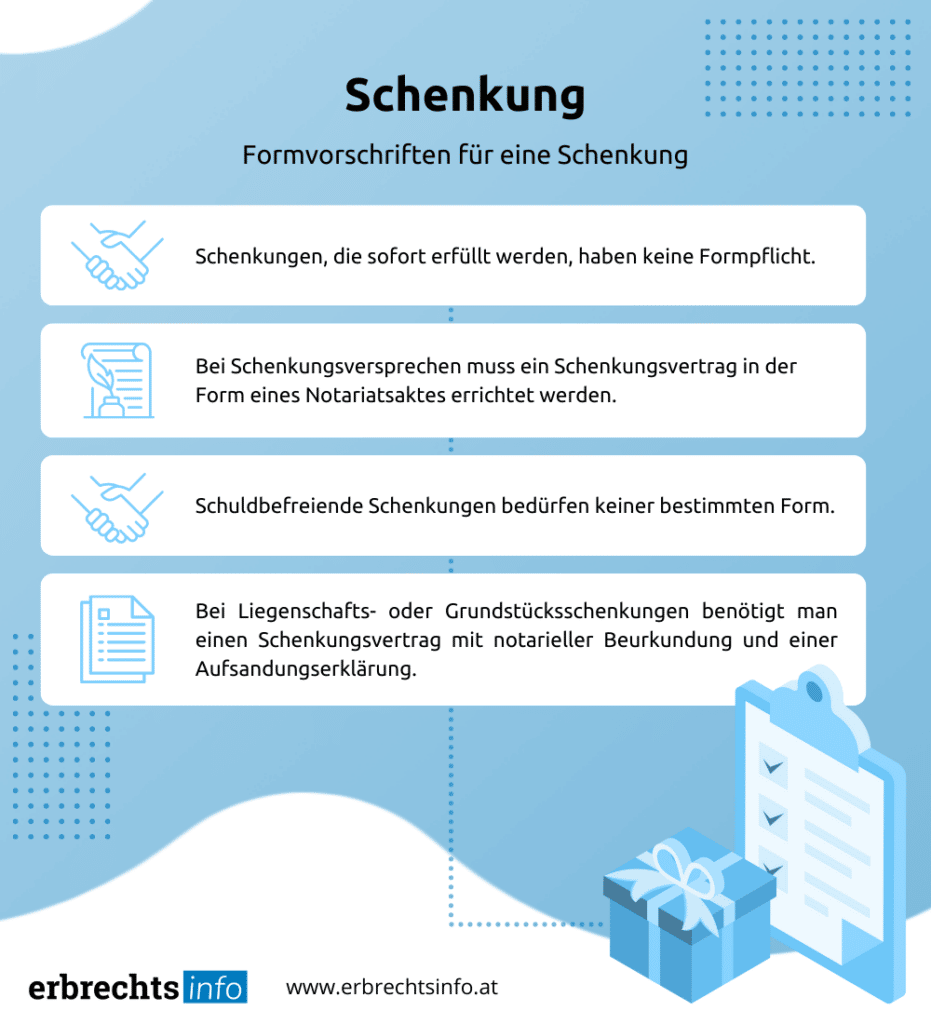

- Für Schenkungen sind bestimmte Formvorschriften einzuhalten.

Allgemeines zur Schenkung zu Lebzeiten

Mit Schenkungen unter Lebenden kann die gesetzliche Erbfolge in Österreich vorweggenommen werden. Eine Schenkung wird vor allem gewählt, um Erbstreitigkeiten im Vorfeld zu vermeiden, das Vermögen in der Familie zu bewahren oder von Steuereinsparungen zu profitieren. In den meisten Fällen sind Häuser, Grundstücke oder sonstige Immobilien Gegenstand einer Schenkung.

Selbstverständlich können aber auch andere Vermögenswerte wie Fahrzeuge, Sparbücher, Bargeld oder wertvolle Sammlungen Gegenstand einer Schenkung sein. Bei der Schenkung eines Hauses beziehungsweise generell einer Schenkung zu Lebzeiten ist es empfehlenswert, dass sich der Geschenkgeber vertraglich Sicherheiten für die Schenkung zurückbehält. Möglich ist an dieser Stelle beispielsweise ein lebenslanges Gebrauchsrecht. Doch auf die Möglichkeiten der Absicherung für den Geschenkgeber bei einer Schenkung unter Lebenden gehen wir im weiteren Verlauf des Artikels noch ein.

Definition von Schenkung auf den Todesfall

Die Schenkung auf den Todesfall ist der Mittelweg aus einem Testament und einer Schenkung unter Lebenden. Bei der Schenkung auf den Todesfall überträgt der Geschenkgeber Vermögenswerte an eine bestimmte Person für den Fall seines Ablebens. Eine bestimmte Sache oder ein bestimmter Gegenstand wird einer Person also für den Todesfall zugesichert; die Schenkung wird jedoch erst vollzogen, wenn der Todesfall eingetreten ist. Die Variante der Schenkung auf den Todesfall gilt als Alternative zum Testament und zur Schenkung zu Lebzeiten.

Ein Testament kann zu Lebzeiten jederzeit zurückgezogen oder abgeändert werden, während die Schenkung zu Lebzeiten nicht mehr beziehungsweise nur unter ganz besonderen Umständen aufgehoben werden kann. Der Geschenkgeber bleibt bei der Schenkung auf den Todesfall bis zu seinem Ableben Eigentümer des betreffenden Vermögenswertes (Immobilien, Schmuck, Wertpapiere) und kann diesen natürlich auch frei benutzen. Veräußert darf dieser Vermögenswert aber nicht mehr werden. Wird dies nichtsdestotrotz gemacht, können Schadenersatzansprüche vom Beschenkten gegen die Erben des Schenkenden geltend gemacht werden.

- Anwalt für Erbrecht kontaktieren

- Schenkung rechtswirksam vollziehen

Vertragsbestimmungen bei Schenkungen

Bei einer Schenkung sind verschiedene Vertragsbestimmungen zu beachten. Diese sind davon abhängig, ob die Übergabe ohne weitere Gegenleistung stattfindet oder eine Schenkung mit Gegenleistungen beziehungsweise Sicherheiten vorgenommen wird.

Übergabe ohne weitere Gegenleistung

Bei einer Übergabe ohne Gegenleistung wird das Schenkungsobjekt dem Beschenkten übergeben. Es fällt nun offiziell nicht mehr in die Verlassenschaft. Zu beachten ist hier, dass eine Schenkung zu Lebzeiten zu einem Pflichtteilsergänzungsanspruch führen kann. Wenn der Geschenknehmer selbst nicht zum Kreis der Pflichtteilsberechtigten erzählt, dann haben andere pflichtteilsberechtigte zwei Jahre lang das Recht die Ergänzung ihres Pflichtteils vom Geschenknehmer einzufordern (im Erbfall).

Ist der Geschenknehmer selbst pflichtteilsberechtigter Erbe, so können andere pflichtteilsberechtigt die Erben im Erbfall ihren Pflichtteil vom Geschenknehmer verlangen. Das Erbrecht in Österreich sieht es vor, dass mit diesen Regelungen eine absichtliche Benachteiligung von pflichtteilsgeschützten Erben verhindert wird. Mit einer Schenkung Pflichtteile auszuhebeln, soll so verhindert werden. Wenn ein Geschenkgeber im Schenkungsvertrag Sicherheiten oder Gegenleistungen vereinbaren möchte, hat er hierbei verschiedene Möglichkeiten. Auf diese werden wir im Folgenden kurz eingehen.

Gebrauchsrecht bei Schenkungen

Mit einem Gebrauchsrecht hält sich der Geschenkgeber bei einer Schenkung die Option frei, unentgeltlich in einem übergebenen Objekt zu wohnen. Er hat die betriebs- und verbrauchsabhängigen Kosten (Strom, Gas, Telefon uws.) zu tragen. Die Erhaltungsaufwand hat der Geschenknehmer zu erbringen. (Beispielsweise eine fällige Dachreparatur).

Fruchtgenussrecht

Beim so genannten Fruchtgenussrecht behält sich der Geschenkgeber das Recht vor, entweder selbst in der übergebenen Liegenschaft zu wohnen oder diese zu vermieten. Die Mieteinnahmen darf der Geschenkgeber behalten.

Belastungs- oder Veräußerungsverbot

Mit dem so genannten Belastungs- beziehungsweise Veräußerungsverbot stellt der Geschenkgeber bei einer Schenkung sicher, dass ein übergebendes Objekt nicht ohne seine Zustimmung verkauft oder mit einer Hypothek belastet werden darf.

Ausgedingsrecht

Das sogenannte Ausgedingsrecht ist dadurch gekennzeichnet, dass der Geschenkgeber dem Geschenknehmer im Zuge der Schenkung zu Lebzeiten, aber auch der Schenkung auf den Todesfall bestimmte Verpflichtungen auferlegen kann. Kommt der Geschenknehmer den vereinbarten Verpflichtungen nicht nach, kann der Geschenkgeber das Geschenk entweder zurückfordern oder die Pflichten anderweitig erledigen lassen. Die Kosten hierfür hat dann der Geschenknehmer zu tragen.

Schenkungen nicht pflichtteilsberechtigte Personen

Bei einer Schenkung an eine nicht pflichtteilsberechtigte Person haben die pflichtteilsberechtigten Erben (die Kinder und der Ehepartner beziehungsweise eingetragene Lebenspartner eines Erblassers) das Recht, die Anrechnung der Schenkung auf die Verlassenschaft zu fordern. Dies ist allerdings nur dann möglich, wenn die Schenkung innerhalb von zwei Jahren vor dem Versterben des Erblassers stattgefunden hat. Die Pflichtteile werden dann von der erhöhten Verlassenschaft berechnet, es wird also so getan, als habe die Schenkung nicht stattgefunden.

Schenkungen an eine pflichtteilsberechtigte Person

Auch bei Schenkungen an einen pflichtteilsberechtigten Erben haben andere pflichtteilsberechtigte Erben das Recht, die Anrechnung der Schenkung auf die Verlassenschaft zu fordern. Allerdings hat ein Erblasser die Möglichkeit, bei einer Schenkung an einen pflichtteilsberechtigten Erben vertraglich festzuhalten, dass die Schenkung nicht auf den Erbteil beziehungsweise die Pflichtteile der anderen angerechnet werden soll.

Es ist dringend empfehlenswert, sich bei einer Schenkung über die spätere Ausgleichspflicht Gedanken zu machen und natürlich entsprechende Regelungen zu treffen. Tut man dies nicht, riskiert man einen Erbstreit unter den Erben, der oftmals nicht mit einer Mediation im Erbrecht beizulegen ist, sondern vor Gericht endet. Nach einem Todesfall des Geschenkgebers ist es unabdingbar, sich über den genauen Sachverhalt einer Schenkung zu informieren, um eine exakte Berechnung von Erb- oder auch Pflichtteilen, die von der Schenkung berührt werden, zu gewährleisten.

Schenkungssteuer

Die Erbschaftssteuer bzw. Schenkungssteuer wurde mit 1. August 2008 abgeschafft. Jedoch ist weiterhin die Grunderwerbssteuer zu tragen, wenn ein Grundstück unentgeltlich übertragen wurde (Schenkung) oder es sich um eine Erbschaft handelt. Bei einer Schenkung zu Lebzeiten ist eine Zahlung der Schenkungssteuer notwendig, wenn die Übergabe des geschenkten Vermögenswertes vor dem 1. August 2008 stattgefunden hat.

Grunderwerbsteuer auf Schenkungen

Für die Schenkung von Grundstücken beziehungsweise Häusern ist die Grunderwerbssteuer zu entrichten. Die Schenkung Grunderwerbssteuer ist abhängig vom Wert des Schenkung Grundstücks beziehungsweise des Schenkung Hauses. Der neue Eigentümer kann die Zahlung der Grunderwerbssteuer auf einen Zeitraum von maximal fünf Jahren verteilen. Hierbei gilt aber zu beachten, dass sich die Schenkung Grunderwerbssteuer dann jährlich um zwei Prozent erhöht. Für einen Gebäudewert von bis zu 250.000 € gilt ein Grunderwerbssteuersatz von 0,5 Prozent, für die nächsten 150.000 € 2 Prozent und darüber hinaus 3,5 Prozent.

Formvorschriften bei einer Schenkung

Bei Schenkungen sind bestimmte Formvorschriften einzuhalten. Diese gelten allerdings nicht immer. Bei Handschenkungen beispielsweise ist keine besondere Form einzuhalten. Hier kann der Geschenkgeber dem Geschenknehmer die Sache schlicht übergeben. Wenn eine Sache nicht sofort übergeben wird, sondern ein Schenkungsversprechen geäußert wird, muss ein Schenkungsvertrag errichtet werden. Ein Schenkungsvertrag kann bei einem Notar oder einem Rechtsanwalt errichtet werden. Eine Ausnahme bilden so genannte schuldbefreiende Schenkungen also Schenkungen, die sich da die sich durch einen Schuldenerlass kennzeichnen. Zwingend erforderlich ist ein Schenkungsvertrag bei Liegenschaft oder Grundstücksschenkungen.

Notariatsakt

Die Schenkung einer Liegenschaft, eines Haues usw. bedarf eines Notariatsaktes. Eine Schenkung ohne Notar wäre im Todesfall keineswegs möglich, diese wäre ungültig. Deswegen muss ein Schenkungsvertrag zwingend vom Rechtsanwalt oder Notar aufgesetzt werden. Des weiteren müssen beide Vertragsparteien über die Rechtswirkung informiert werden. Auch die Schenkung auf den Todesfall kann nicht selbst aufgebaut werden. Beachten Sie, dass beim Überschreiben von Liegenschaften oder Häuser Kosten für den Notar anfallen.

Meldepflicht von Schenkungen

Schenkungen unter Lebenden unterliegen der Schenkung Meldepflicht beim Finanzamt. Die Schenkung Meldepflicht beim Finanzamt kennt nur wenige Ausnahmen. Schenkungen auf den Todesfall müssen nicht gemeldet werden. Grundsätzlich gilt eine Meldepflicht von Schenkungen beim Finanzamt. Ausnahmen hiervon sind beispielsweise Erwerbe zwischen Angehörigen, die innerhalb eines Jahres den Wert von 50.000 € nicht übersteigen. Für Erwerbe zwischen Personen, die einander nicht angehörig sind, gilt die Befreiung von der Meldepflicht nur für Schenkungen mit einem Gesamtwert von maximal 15.000 € innerhalb von fünf Jahren.

Finden Sie in unserer Anwaltssuche den passenden Anwalt

Finden Sie weitere Informationen rund um das Erbrecht in Österreich

Alle wichtigen Fakten zur Schenkung in unserer Checkliste

FAQ: Schenkung

Eine Schenkung einer Liegenschaft muss in Österreich in Form eines Notariatsaktes durchgeführt werden.